Ένα ακόμη θέμα για το οποίο με πήραν πολλοί συνάδελφοι να με ευχαριστήσουν καθώς δεν λείπει από τα φετινά βιβλία μου «Ραντεβού με την Εφορία Ι και ΙΙ 2021 – Δηλώσεις Φυσικών και Νομικών Προσώπων», είναι το παραπάνω που αναλύεται πρακτικά με παράδειγμα και συμπλήρωση των σχετικών πινάκων της φετινής δήλωσης στο έντυπο Ν.

Μου έγραψαν ότι κάλυψε την ενημέρωσή τους και βέβαια τους ευχαριστώ γιατί έχουν τα βιβλία μου στην ηλεκτρονική βιβλιοθήκη τους και φέτος.

Τα βιβλία μου κυκλοφορούν για 5η συνεχή χρονιά και το «πιο πρακτικά δεν γίνεται» και φέτος σημαίνει για τον συνάδελφο Λογιστή – Φοροτεχνικό της πράξης: Βρίσκω αυτά που θέλω.

Στο σημερινό άρθρο του ημερολογίου, θα μεταφέρω το επίμαχο θέμα της σειράς έκπτωσης των φόρων που προβλέπονται από τις διατάξεις της παρ. 3 του άρθρου 68 του ν. 4172/2013, καθώς πλέον η ΑΑΔΕ, προσάρμοσε και αναθεώρησε την θέση που είχε, σύμφωνα με τις αποφάσεις του ΣτΕ (652/2020 και ΣτΕ 653/2020). Με τη νέα θέση της φορολογικής διοίκησης, ο φόρος που καταβλήθηκε στην αλλοδαπή, θα αφαιρείται κατά προτεραιότητα έναντι των λοιπών φόρων της παρ. 3 του άρθρου 68 του ν. 4172/2013.

32.4 ΝΕΟ Έκπτωση του φόρου που καταβλήθηκε στην αλλοδαπή:

Η νέα εγκύκλιος Ε. 2089/05.05.2021 της ΑΑΔΕ η οποία εκδόθηκε προς συμμόρφωση με τις υπ’ αριθμ. ΣτΕ 652/2020 και ΣτΕ 653/2020 αποφάσεις του Συμβουλίου της Επικρατείας σχετικά το επίμαχο θέμα της έκπτωσης φόρου που καταβλήθηκε στην αλλοδαπή από ελληνικές επιχειρήσεις, κατ’ εφαρμογή των Συμβάσεων Αποφυγής Διπλής Φορολογίας.

Με την εν λόγω εγκύκλιο η Ανεξάρτητη Αρχή Δημοσίων Εσόδων, αναθεωρεί την θέση που είχε λάβει με την πολ.1060/2015 εγκύκλιο της, με την οποία δόθηκαν οδηγίες για την εφαρμογή των διατάξεων των άρθρων 9 και 68 του ν. 4172/2013 όσον αφορά στη σειρά έκπτωσης των φόρων που προβλέπονται από τις διατάξεις της παρ. 3 του άρθρου 68 του ν. 4172/2013 (άρθρο 109 παρ. 4 και 5 του ν. 2238/1994 προγενέστερα).

32.4.1 Πως όριζε τη σειρά έκπτωσης των φόρων η πολ. 1060/2015:

Με την εγκύκλιο πολ.1060/19.03.2015, (έχουν δοθεί οδηγίες για την εφαρμογή των διατάξεων των άρθρων 9 και 68 του ν. 4172/2013) και επισημάνθηκε όσον αφορά στη σειρά έκπτωσης των φόρων, ότι οι διατάξεις του άρθρου 68 παρ. 3 του ν. 4172/2013 περιλαμβάνουν ρυθμίσεις ουσιωδώς όμοιες με εκείνες των προϊσχυουσών διατάξεων του άρθρου 109 παρ. 4 και 5 του ν. 2238/1994, για την ερμηνεία των οποίων έχουν εκδοθεί οι δεσμευτικές για τη Διοίκηση υπ’ αριθμ. 1765/2014, 2988/2014 και 2539/2014 αποφάσεις του Διοικητικού Εφετείου Αθηνών.

Και τελικά διευκρινίζεται ότι αυτοί θα πρέπει να εκπίπτουν από το συνολικό ποσό φόρου με την σειρά που ορίζουν οι εν λόγω διατάξεις, ήτοι,

- πρώτα ο φόρος που παρακρατήθηκε,

- μετά ο προκαταβλητέος φόρος και

- τέλος ο φόρος που καταβλήθηκε στην αλλοδαπή.

Εν προκειμένω με την παραπάνω αρχική θέση της, η ελληνική φορολογική διοίκηση ενώ επιτρέπει την αφαίρεση από το φόρο εισοδήματος του φόρου που παρακρατήθηκε και προκαταβλήθηκε στην Ελλάδα, και στην περίπτωση πιστωτικού υπολοίπου επιστρέφει τον επιπλέον καταβληθέντα φόρο, δεν επιφυλάσσει την ίδια φορολογική αντιμετώπιση για το φόρο που καταβλήθηκε στην αλλοδαπή.

Ο φόρος αλλοδαπής, δηλαδή, αφαιρείται από το φόρο εισοδήματος μόνον στην περίπτωση που δεν υφίσταται πιστωτικό υπόλοιπο ενώ στην περίπτωση πιστωτικού υπολοίπου δεν επιτρέπει την επιστροφή του καθιστώντας τον σχετικό φόρο κόστος για τις επιχειρήσεις.

32.4.2 Η νέα θέση της Φορολογικής Διοίκησης προς συμμόρφωση με τις υπ’ αριθμ. ΣτΕ 652/2020 και ΣτΕ 653/2020 αποφάσεις του Συμβουλίου της Επικρατείας:

Το σκεπτικό της Ε. 2089/05.05.2021: Οι διατάξεις της παρ. 3 του άρθρου 68 του ν. 4172/2013 είναι ουσιωδώς όμοιες με αυτές της παρ. 4 και 5 του άρθρου 109 του ν. 2238/1994.

Κατόπιν λοιπόν των παραπάνω ο φόρος εισοδήματος που καταβάλλεται από πρόσωπο του άρθρου 45 του ν. 4172/2013 σε χώρα με την οποία υφίσταται Σύμβαση Αποφυγής Διπλής Φορολογίας για εισόδημα που προκύπτει και φορολογείται εκεί σύμφωνα με την οικεία ΣΑΔΦ, εκπίπτει από το συνολικό ποσό φόρου του προσώπου αυτού στην Ελλάδα, (με τους όρους και τις προϋποθέσεις και μέχρι του ύψους που ορίζουν οι εφαρμοστέες διατάξεις της οικείας ΣΑΔΦ) και αφαιρείται κατά προτεραιότητα έναντι των λοιπών φόρων της παρ. 3 του άρθρου 68 του ν. 4172/2013.

Σε περίπτωση, δε, που μετά από την αφαίρεση και των λοιπών φόρων προκύψει πιστωτικό υπόλοιπο εφαρμόζεται το τρίτο εδάφιο της παρ. 3 του άρθρου 68 περί επιστροφής του εν λόγω ποσού.

Επισημαίνεται ότι για τις περιπτώσεις κατά τις οποίες δεν υφίσταται ΣΑΔΦ με τη χώρα στην οποία προκύπτει και φορολογείται το εισόδημα αλλοδαπής εξακολουθούν να έχουν εφαρμογή τα αναφερόμενα στην πολ.1060/19.03.2015 εγκύκλιο, τα οποία, άλλωστε, είναι σύμφωνα με τις υπ’ αριθμ. ΣτΕ 1527/2018 και ΣτΕ 1528/2018 (7μ.) αποφάσεις του ΣτΕ.

Το ερώτημα που προκύπτει είναι κατά πόσον η νέα θέση της ΑΑΔΕ θα μπορεί να εφαρμοστεί και για παρελθούσες χρήσεις ώστε να επιστραφούν τα σχετικά ποσά φόρου εισοδήματος που κατέβαλλαν τα νομικά πρόσωπα για εγκαταστάσεις τους στην αλλοδαπή και δεν μπόρεσαν να συμψηφίσουν κατά την υποβολή της δήλωσης φορολογίας εισοδήματος λόγω πιστωτικού υπολοίπου.

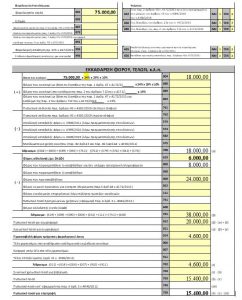

32.4.3 Παράδειγμα:

Ανώνυμη Εταιρεία («ΑΛΦΑ ΑΕ»), με έδρα την Ελλάδα κατά το φορολογικό έτος 2019 παρουσίασε φορολογητέα κέρδη ποσού 100.000 ευρώ και η προκαταβολή φόρου εισοδήματος για το επόμενο έτος (2020) ανέρχεται στο ποσό των 24.000 ευρώ (100.000 Χ 24% =24.000 φόρος εισοδήματος και 100% του φόρου ως προκαταβολή 24.000€).

Κατά το επόμενο φορολογικό έτος 2020 λόγω συναλλαγών αξίας 200.000 ευρώ με το Δημόσιο παρακρατήθηκε φόρος ύψους 8.000 ευρώ (200.000Χ4%). Επι πλέον για το υποκατάστημά της στην αλλοδαπή σε χώρα με την οποία υπάρχει ΣΑΔΦ (στην Γερμανία), καταβλήθηκε φόρος ποσού ύψους 7.000 ευρώ για φορολογητέο εισόδημα 25.000 ευρώ.

(Προσοχή βλ. πιο κάτω: το εν λόγω ποσό φόρου μεταφέρεται από τον πίνακα 8Α του εντύπου Ν). Το ποσό αυτό του φόρου, περιορίζεται στο ποσό 6.000 ευρώ που αναλογεί για το εισόδημα αυτό στην Ελλάδα με βάση τον υφιστάμενο συντελεστή φορολογίας (ήτοι 25.000Χ24% = 6.000), καθόσον ο καταβληθείς στην αλλοδαπή φόρος υπερβαίνει τον αναλογούντα, σύμφωνα με τα οριζόμενα στην ΣΑΔΦ και το άρθρο 9 του ν. 4172/2013, και μεταφέρεται στον κωδικό 619 (βλ. πιο κάτω).

Προσοχή: Η διαφορά 1.000 ευρώ (7.000 – 6.000), θα αποτελέσει κόστος της εν λόγω εταιρείας. Σύμφωνα με την εγκύκλιο πολ. 1060/2015, ποσό του φόρου που έχει καταβληθεί στην αλλοδαπή δεν επιστρέφεται.

Κατά το εξεταζόμενο φορολογικό έτος 2020, η εταιρεία παρουσιάζει φορολογητέα κέρδη 75.000 ευρώ. Συνεπώς με την υποβολή της ετήσιας δήλωσης φορολογίας εισοδήματος (φέτος στο 2021) η εταιρεία καλείται να καταβάλλει φόρο εισοδήματος ύψους ποσού 18.000 ευρώ (75.000Χ0,24).

Σύμφωνα με την νέα σειρά έκπτωσης που προβλέπει η εγκύκλιος Ε.2089/05.052021, η εταιρεία δικαιούται να αφαιρέσει από τον πληρωτέο φόρο εισοδήματος:

α. τον φόρο που καταβλήθηκε στην αλλοδαπή 6.000 ευρώ

β. τον παρακρατηθέντα φόρο 8.000 ευρώ και

γ. τον προκαταβληθέντα φόρο 24.000 ευρώ.

Με βάση τα δεδομένα αυτά ο φόρος εισοδήματος, που καταβλήθηκε από την παραπάνω εταιρεία, για το υποκατάστημά της στην Γερμανία (χώρα με την οποία υφίσταται Σύμβαση Αποφυγής Διπλής Φορολογίας) για εισόδημα που προέκυψε και φορολογήθηκε εκεί σύμφωνα με την οικεία ΣΑΔΦ, θα εκπέσει από το συνολικό ποσό φόρου της εν λόγω εταιρείας στην Ελλάδα, (με τους όρους και τις προϋποθέσεις και μέχρι του ύψους που ορίζουν οι εφαρμοστέες διατάξεις της οικείας ΣΑΔΦ) και θα αφαιρεθεί κατά προτεραιότητα έναντι των λοιπών φόρων της παρ. 3 του άρθρου 68 του ν. 4172/2013, ως ακολούθως:

| Φορολογικό έτος 2019 | Φορολογικό έτος 2020 | |

| Φορολογητέα κέρδη | 100.000 | 75.000 |

| Φόρος | 100.000 Χ 24% = 24.000 | 75.000 Χ24% = 18.000 |

| Παρακρατηθέντες φόροι | – | 8.000 (2) |

| Προκαταβολή φόρου επόμενου έτους (2021) | (24.000 Χ100% = 24.000 (3) | (18.000Χ70%) – 8.000 = 4.600 |

| Φόρος αλλοδαπής άρθρο 9 | 6.000 (1) | |

| Συνολικό ποσό φόρου | 48.000 | 18.000+4.600 -6.000 -8.000 –

24.000 =15.400 (πιστωτικό υπόλοιπο προς επιστροφή) |

Σημ. με το (1), (2) και (3), καθορίζουμε τη σειρά που αφαιρούνται

32.4.4 Προσοχή: Τι θα συνέβαινε με την παραπάνω αρχική θέση που εφάρμοζε η ελληνική φορολογική διοίκηση:

Ενώ επιτρέπει την αφαίρεση από το φόρο εισοδήματος του φόρου που παρακρατήθηκε και προκαταβλήθηκε στην Ελλάδα, και στην περίπτωση πιστωτικού υπολοίπου επιστρέφει τον επιπλέον καταβληθέντα φόρο, αντίθετα ο φόρος αλλοδαπής αφαιρείτο από το φόρο εισοδήματος μόνο στην περίπτωση που δεν υφίστατο πιστωτικό υπόλοιπο, ενώ στην περίπτωση πιστωτικού υπολοίπου δεν επέτρεπε την επιστροφή του, καθιστώντας τον σχετικό φόρο κόστος για τις επιχειρήσεις.

Δηλαδή με βάση το παράδειγμά μας θα είχαμε την εξής σειρά: 18.000+4.600 – 8.000 – 24.000 = – 9.400 (πιστωτικό υπόλοιπο προς επιστροφή). Κατά συνέπεια σύμφωνα με την προηγούμενη θέση της φορολογικής διοίκησης και τη σειρά που ορίζουν οι εν λόγω διατάξεις, (ήτοι, πρώτα ο φόρος που παρακρατήθηκε, μετά ο προκαταβλητέος φόρος και τέλος ο φόρος που καταβλήθηκε στην αλλοδαπή), όπως βλέπουμε δημιουργείται ήδη πιστωτικό υπόλοιπο μόνο με την αφαίρεση του παρακρατηθέντος φόρου και του προκαταβληθέντος φόρου και συνεπώς δεν επέτρεπε την επιστροφή του φόρου 6.000 ευρώ που καταβλήθηκε στην αλλοδαπή. Πιο απλά ο φόρος της χρήσης 2020 (18.000 +4.600) δεν επαρκεί (μετά την αφαίρεση του παρακρατηθέντος φόρου και του προκαταβληθέντος φόρου) για την αφαίρεση και του ποσού των 6.000 € που καταβλήθηκε στην αλλοδαπή και συνεπώς το ποσό αυτό δεν θα μπορούσε να ανακτηθεί από την επιχείρηση.

32.4.5 Απεικόνιση του παραδείγματος στους σχετικούς πίνακες της δήλωσης φορολογίας εισοδήματος, φορολογικού έτους 2020 (έντυπο Ν):

Βλ. σχ. και στην εγκύκλιο Ε. 2122/07.06.2021: στον πίνακα εκκαθάρισης του φόρου προστέθηκε ο κωδικός 619 «Φόρος αλλοδαπής (με ΣΑΔΦ)» και τροποποιήθηκε το λεκτικό του κωδικού 600 («φόρος αλλοδαπής εκτός ΣΑΔΦ»). Έτσι ο φόρος αλλοδαπής θα καταχωρείται σε διαφορετικό κωδικό αναλόγως με την ύπαρξη ΣΑΔΦ.

Η χώρα, το εισόδημα, ο φόρος που καταβλήθηκε στην αλλοδαπή καθώς και ο φόρος που αναλογεί για το δηλωθέν εισόδημα στην Ελλάδα καταχωρούνται στους υποπίνακες 8Α και 8Β του νέου πίνακα 8 στις σελίδες 7 και 8 του νέου εντύπου.

Ο κωδικός 619 είναι προσυμπληρωμένος και σε αυτόν αναγράφεται ο φόρος αλλοδαπής που έχει καταβληθεί σε χώρα με την οποία υφίσταται Σύμβαση Αποφυγής Διπλής Φορολογίας (ΣΑΔΦ) με την Ελλάδα.

Το εν λόγω ποσό φόρου μεταφέρεται από τον πίνακα 8Α και συγκεκριμένα από το πεδίο του συνολικού φόρου που αναλογεί στην Ελλάδα για εισόδημα που προκύπτει στην αλλοδαπή, σε χώρες με τις οποίες υφίσταται ΣΑΔΦ. (βλ. πιο κάτω την εικόνα)

Ειδικότερα, όσον αφορά στην συμπλήρωση του πίνακα 8Α, το νομικό πρόσωπο επιλέγει από αναδυόμενη λίστα τη χώρα στην οποία έχει αποκτήσει εισόδημα, συμπληρώνοντας το συνολικό εισόδημα που έχει αποκτηθεί εκεί και το φόρο που έχει καταβληθεί στην αλλοδαπή για το εισόδημα αυτό.

Στη συνέχεια το ποσό του φόρου περιορίζεται στο ποσό που αναλογεί για το εισόδημα αυτό στην Ελλάδα με βάση τον υφιστάμενο συντελεστή φορολογίας, εφόσον ο καταβληθείς στην αλλοδαπή φόρος υπερβαίνει τον αναλογούντα, σύμφωνα με τα οριζόμενα στην εκάστοτε ΣΑΔΦ και το άρθρο 9 του ν. 4172/2013, και μεταφέρεται στον κωδικό 619.

Στη συνέχεια το εν λόγω ποσό φόρου αθροιστικά με το ποσό φόρου του κωδικού 600, εφόσον υπάρχει, συγκρίνεται με το άθροισμα των ποσών των κωδικών 004 ή 080, κατά περίπτωση, και 089 ή 092 κατά περίπτωση, αφού αφαιρεθεί και το ποσό της Φορολογικής Απαίτησης (ΦΑ) του άρθρου 27Α του ΚΦΕ (ΚΑ 995).

Το ποσό που τελικά μεταφέρεται στον κωδικό 619 αφαιρείται κατά προτεραιότητα έναντι των λοιπών φόρων της παρ. 3 του άρθρου 68 του ν. 4172/2013, σύμφωνα με την Ε.2089/2021 εγκύκλιο.

Ο κωδικός 600 είναι και αυτός προσυμπληρωμένος, όπως ο 619, και σε αυτόν αναγράφεται ο φόρος αλλοδαπής που έχει καταβληθεί σε χώρα με την οποία δεν υφίσταται ΣΑΔΦ με την Ελλάδα.

Το εν λόγω ποσό φόρου μεταφέρεται από τον πίνακα 8Β και συγκεκριμένα από το πεδίο του συνολικού φόρου που αναλογεί στην Ελλάδα για εισόδημα που προκύπτει στην αλλοδαπή, σε χώρες με τις οποίες δεν υφίσταται ΣΑΔΦ. Ειδικότερα, όσον αφορά στην συμπλήρωση του πίνακα 8Β, το νομικό πρόσωπο επιλέγει από αναδυόμενη λίστα τη χώρα στην οποία έχει αποκτήσει εισόδημα, συμπληρώνοντας το συνολικό εισόδημα που έχει αποκτηθεί εκεί και το φόρο που έχει καταβληθεί στην αλλοδαπή για το εισόδημα αυτό.

Στη συνέχεια το ποσό του φόρου περιορίζεται στο ποσό που αναλογεί για το εισόδημα αυτό στην Ελλάδα με βάση τον υφιστάμενο συντελεστή φορολογίας, εφόσον ο καταβληθείς στην αλλοδαπή φόρος υπερβαίνει τον αναλογούντα, σύμφωνα με τις διατάξεις του άρθρου 9 του ν. 4172/2013, και μεταφέρεται στον κωδικό 600.

Στη συνέχεια, το εν λόγω ποσό φόρου αθροιστικά με το ποσό φόρου του κωδικού 619, εφόσον υπάρχει, συγκρίνεται με το άθροισμα των ποσών των κωδικών 004 ή 080, κατά περίπτωση, και 089 ή 092 κατά περίπτωση, αφού αφαιρεθεί και το ποσό της Φορολογικής Απαίτησης (ΦΑ) του άρθρου 27Α του ΚΦΕ (ΚΑ 995) και σε περίπτωση μη ύπαρξης επαρκούς ποσού φόρου περιορίζεται στο άθροισμα των κωδικών αυτών.

Το ποσό που τελικά μεταφέρεται στον κωδικό 600 αφαιρείται με τη σειρά έκπτωσης που προκύπτει από τις διατάξεις της παρ. 3 του άρθρου 68 του ν. 4172/2013 και έχει διευκρινιστεί με την ΠΟΛ.1060/2015 εγκύκλιο. (δηλαδή πρώτα ο φόρος που παρακρατήθηκε, μετά ο προκαταβλητέος φόρος και τέλος ο φόρος που καταβλήθηκε στην αλλοδαπή).

Ειδικά στην περίπτωση που ο φορολογούμενος συμμετέχει έμμεσα σε μία ελεγχόμενη αλλοδαπή εταιρεία μέσω ενδιάμεσων συνδεδεμένων εταιρειών κατά την έννοια των παρ.1 και 2 του άρθρου 66 του ν.4172/2013, στους πίνακες 8Α ή 8Β, κατά περίπτωση, συμπληρώνεται και αναγράφεται και το ποσό του φόρου αλλοδαπής που έχουν καταβάλει οι συνδεδεμένες εταιρείες.

Σε κάθε περίπτωση, το ποσό που είναι καταχωρημένο στον κωδικό 600 ή 619 δεν δύναται να υπερβαίνει το ποσό του φόρου που αναλογεί για το εισόδημα αυτό στην Ελλάδα μειωμένο με το ποσό της φορολογικής απαίτησης του άρθρου 27Α ν.4172/2013 (ΚΑ: 995).

Διευκρινίζεται ότι ποσό του φόρου που έχει καταβληθεί στην αλλοδαπή δεν επιστρέφεται (σχετ. η ΠΟΛ.1060/2015 εγκύκλιος).

Με βάση όλα τα παραπάνω θα συμπληρωθούν οι σχετικοί πίνακες του εντύπου (Ν) της δήλωσης, ως ακολούθως:

Δείτε σχετικά για τα βιβλία του Γιώργου Χριστόπουλου: «Για 5η συνεχή χρονιά κυκλοφορούν τα βιβλία μου «ΡΑΝΤΕΒΟΥ ΜΕ ΤΗΝ ΕΦΟΡΙΑ Ι και ΙΙ – Φυσικά και Νομικά Πρόσωπα 2021»

* Ο Γιώργος Δ. Χριστόπουλος είναι Φοροτεχνικός – οικονομολόγος με συγγραφική και διδακτική εμπειρία. Εκπρόσωπος τύπου και δημοσίων σχέσεων της ΠΟΦΕΕ, υπεύθυνος της επιστημονικής ομάδας της ΕΦΕΕΑ, επιστημονικός συνεργάτης του Taxheaven, μέλος της «mental Group Γ. Χριστόπουλος και Συνεργάτες», τ. καθηγητής ΤΕΙ.

e-mail: g.christopoulos@mental.gr